Что такое страхование?

Каждый день мы сталкиваемся с решением каких-то простых и сложных задач, нас могут подстерегать опасности или неожиданные события.

Можно заболеть или споткнуться, упасть, сильно удариться или обжечься и получить ожог, или, например, из-за проливного дождя город вдруг превратится в одну большую лужу, по которой можно будет передвигаться лишь на лодке. Конечно, пусть ничего из перечисленного ни с кем из нас не происходит, но жизнь полна разных событий и риск возникновения некоторых из таких нехороших событий возможен. Как защитить себя? От всех напастей, безусловно, оградиться большим забором нельзя, но застраховаться от них можно!

Страхование обладает свойством, похожим на раскрытый зонтик, которым мы пользуемся, когда идет дождь. Благодаря зонту у нас остаются сухими волосы и одежда, мы чувствуем себя более защищено и комфортнее в непогоду. Страхование также существует для того, чтобы помогать сохранять наше здоровье и спокойствие (например, за имущество: дом, велосипед, автомобиль и т.д.).

Понять саму суть страхования легче, если вспомнить пословицу «С миру по нитке — голому рубашка». Нитки — это взносы от большого количества людей, которые создают так называемый страховой фонд в страховой компании. А рубашка — это деньги из этого страхового фонда, которые помогают тому, кто попал в трудную ситуацию (стал голым).

Страховой резерв, за счет которого при наступлении страхового случая выплачивается страховая выплата страховой компанией страхователю имущества, формируется из уплачиваемых страхователями страховых взносов.

Таким образом, страхование — это защита от рисков, связанных с имущественными интересами страхователя, осуществляемая страхавщиком за вознаграждение. Страховщик при наступлении страхового случая компенсировать потери в пределах страховой суммы взамен уплаты страхователем страховой премии.

Так, например, владелец загородного дома, личного гаража и/или автомобиля может оформить страховку от пожара или взлома, застраховать автомобиль от угона. Если произойдет пожар в доме или угон авто, страховая компания выплатит полную или частичную стоимость пострадавшего имущества согласно условиям договора, который оформляется между страховщиком и страхователем. Для того, чтобы это сделать, человек должен прийти в страховую компанию и приобрести страховой полис.

Страховой полис – это договор со страховой компанией, в котором записано от какой неприятности человек хочет застраховать себя, то есть получить компенсацию, если эта неприятность произойдет. В полисе также должны быть указаны и другие условия – срок и сумма страховки. В договоре всегда указана максимальная сумма, однако размер выплаты в каждом случае будет зависеть от размера ущерба.

Основные действующие лица рынка страховых услуг – это страховщики и страхователи. Страховщик – это компания, которая принимает на себя риски и выплачивает страховое возмещение. Страхователь – физическое или юридическое лицо, которое приобретает страховое покрытие в случае ущерба имуществу, жизни или здоровью.

Страховой риск – это то, от чего ты хочешь защитить себя или свое имущество. Страховой случай — предусмотренное в договоре страхования событие, при наступлении которого у страховой компании возникает обязанность произвести страховую выплату страхователю (застрахованному лицу, выгодоприобретателю).

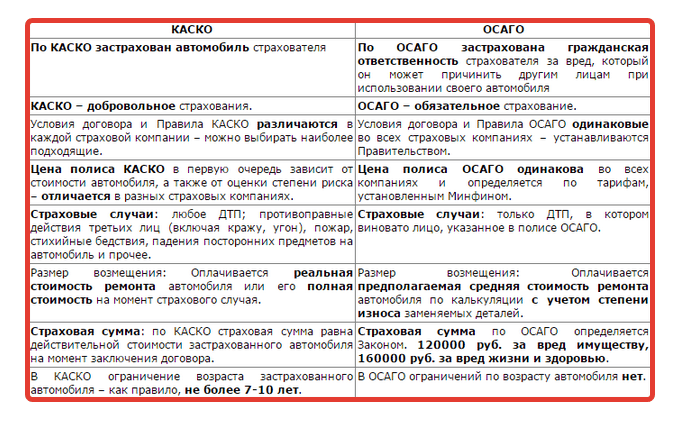

Страхование бывает обязательным и добровольным. Добровольное – это когда человек сам решает, нужно ему покупать страховку или нет. Но есть и обязательное (каждый автовладелец должен иметь полис обязательного страхования гражданской ответственности владельцев транспортных средств). Но владельцы транспортных средств могут купить себе полис страхования автомобиля и добровольно (автокаско) и получать страховые выплаты, если что-либо случиться с автомобилем.

Страховать можно не только конкретные материальные вещи, но и имущественные права или даже ответственность. Основные отрасли страхования следующие:

- Имущественное страхование (например, страхование транспортных средств, недвижимости, оборудования, грузов, предпринимательского риска).

- Страхование ответственности (например, страхование гражданской ответственности владельцев транспортных средств, перевозчика, экспедитора и др.).

- Личное страхование (например, страхование от несчастных случаев, болезней на время поездки за границу, медицинских расходов, жизни).

Главной ошибкой при страховании обычно является невнимательное, поверхностное чтение договора страхования, памятки о страховом случае, боязнь задать вопрос, потребовать разъяснение. Читая договор страхования, особое внимание надо обращать на условия, при несоблюдении которых страховщик освобождается от выплаты страхового возмещения.

Выбирая страховую компанию следует обращать внимание также не только на сумму страховки, но и на то, какая процедура выплат, сроки рассмотрения страхового случая, сроки выплаты страхового возмещения, есть ли ограничения страхового полиса. Выбирая добровольное страхование жизни или дополнительной пенсии тщательно продумывайте страховую программу (ее цель и перечень страховых случаев), необходимую вам на долгосрочную перспективу.

Государство гарантирует осуществление страховых выплат по видам страхования, относящимся к страхованию жизни, видам обязательного страхования, если договоры страхования заключены с государственными страховыми организациями.

Автострахование как разновидность имущественного страхования

Автострахование — это страхование самого автотранспортного средства. Страховая компания на основании договора берет на себя обязательства возместить клиенту (страхователю) убытки в пределах страховой суммы, которые могут возникнуть в результате повреждения, полной гибели или утраты застрахованного автотранспорта в целом или отдельных его частей. Это может произойти вследствие аварии (столкновение, наезд, опрокидывание, падение), пожара, стихийного бедствия, угона и так далее.

Как правило, страховщик заключает договоры страхования и с собственниками автотранспорта, и с теми, кто ездит по доверенности, и с арендаторами. Критерии автомобиля, который можно застраховать, в разных компаниях отличаются. Одни страховые компании страхуют автомобили, которые младше 92 года выпуска; другие не принимают на страхование транспорт, который был в эксплуатации 6 лет, правда, за исключением случаев, когда произведено существенное обновление автомобиля.

У каждой страховой компании свои условия страхования, свои программы для отечественных и импортных автомобилей. В целом их отличия незначительны, но есть и существенные моменты. Один из них — страхование одной страховой суммой, которая устанавливается в размере рыночной стоимости автомобиля; и двумя страховыми суммами — в размере стоимости нового автомобиля (повреждение) и рыночной его стоимости (угон, полное уничтожение). Данное условие в компании, в которую обращается клиент, обязательно оговаривается, равно как и преимущества того или иного подхода той или иной страховой компании.

Программы страхования, помимо выплат в случае ДТП, предусматривают также ремонт автомобилей по счетам станций технического обслуживания, с которыми у страховщиков имеются договора, и куда страховая компания рекомендует обращаться, хотя за клиентом всегда остается право выбора. На данных станциях страхователям предоставляются определенные льготы — ремонт автомобиля без очереди, некоторые скидки.

Годовой страховой взнос зависит от того, какого класса автомобиль подлежит страхованию, отечественный или импортный, какого года выпуска, каков водительский стаж страхователя, какое количество лиц допущено к управлению и т.д.

В соответствии с правилами дорожного движения транспортным средством является устройство, предназначенное для перевозки по дорогам людей, грузов или оборудования, установленного на нем.

Страхование автотранспорта является имущественным страхованием и подразделяется на страхование транспорта как имущества (совокупности устройств и механизмов) и страхование гражданской ответственности владельца транспортного средства как источника повышенной опасности.

Рассмотрим вначале страхование автотранспорта как имущества. Объектом страхования является сам автомобиль и риск угона транспортного средства. Речь пойдет о, так называемом, «КАСКО» ((итал. casco) — страхование транспортных средств), которое не включает страхование пассажиров, перевозимого ими имущества и ответственности перед третьими лицами.

Договором страхования автотранспорта как имущества может быть предусмотрена страховая защита застрахованного транспортного средства от следующих рисков: ДТП, пожар, повреждение отскочившим или упавшим предметом, стихийное бедствие, злоумышленное действие (противоправные действия третьих лиц), угон. При этом страхование может быть полным либо частичным. В случае полного страхования автомобиля возмещаются все риски физического ущерба, а также риск хищения (угона) автомобиля. В случае частичного страхования, в число страховых рисков, не включается угон автомобиля, покрываются только риски ущерба застрахованного автомобиля.

Страховые компании могут предложить также программы страхования автомобиля вместе с установленным на нем дополнительным оборудованием, под которым понимаются механизмы, приборы, иное оборудование, снаряжение и принадлежности, стационарно установленные на транспортном средстве, не входящие в комплект заводской поставки автомобиля (в соответствии с документацией завода-изготовителя). Перечень оборудования, относимого страховыми компаниями к дополнительному оборудованию, в разных компаниях различается. К нему могут относиться: автомобильная теле-, радио- и аудиоаппаратура; оборудование салона, кузова; приборы различного назначения; колеса в сборе, не входящие в комплектацию завода-изготовителя; световое, сигнальное и иное оборудование, установленное на транспортном средстве. При этом дополнительное оборудование принимается на страхование только вместе с транспортным средством и считается застрахованным по тем же рискам, что и само транспортное средство. Страховая сумма по оборудованию, как правило, определяется на основании ценообразующих документов (например, счет-фактура, кассовый чек).

Как правило, страхование автотранспорта как имущества включает ряд страховых рисков, предполагаемых событий, на случай наступления которых проводится страхование автотранспортного средства, дополнительного оборудования.

Страхование по риску причинения ущерба — это гибель или повреждение транспортного средства, произошедшее в результате: аварии, пожара, взрыва, провала под лед, удара молнии, бури, шторма, урагана, ливня, града, обильного снегопада, землетрясения и других стихийных бедствий, а также противоправных действий других лиц. Противоправные действия других лиц необходимо отличать от обстоятельств, признаваемых «форс-мажорными». К последним относят, например, повреждение имущества в результате массовых беспорядков, военных конфликтов.

Аварией признается уничтожение или повреждение транспортного средства в результате дорожно-транспортного происшествия: столкновения с другим транспортными средствами, наезда (удара) на неподвижные и движущиеся предметы (сооружения, препятствия, животные), опрокидывания, затопления, короткого замыкания тока, бой стекол, падения транспортного средства, а также какого-либо предмета на него.

Страховые компании выделяют в качестве отдельного страхового риска выделяют утрату транспортным средством товарного вида. Данное понятие предполагает под собой уменьшение действительной стоимости имущества транспортного средства, произошедшее в результате выполнения ремонтных работ с целью устранения повреждений, полученных в результате событий, соответствующих риску «ущерб».

Автострахование осуществляется также по риску «помощь на дорогах» — на случай отказов в работе отдельных систем, узлов и устройств, которые препятствуют движению транспортного средства, и для устранения которых необходима помощь специалистов (за исключением радио, аудио, видео и теле аппаратуры дополнительно установленной на транспортное средство).

Договор страхование заключается на случай угона — утраты транспортного средства в результате хищения. При этом для получения страховой выплаты необходимо подтверждение факта обращения в правоохранительные органы.

Договор страхования транспортного средства является двусторонним и заключается в письменной форме. Сторонами по договору являются страховщик и страхователь. Могут быть также третьи лица и выгодоприобретатели.

Как правило, на страхование принимаются автотранспортные средства в исправном состоянии, принадлежащие страхователю на праве собственности, полного хозяйственного ведения или оперативного управления, зарегистрированные или подлежащие регистрации органами Госавтоинспекции Российской Федерации.

Однако страховые компании в праве устанавливать собственные правила, составляющие исключение из вышеупомянутого правила. Так, в Правилах добровольного страхования транспортных средств компании «РОСНО» на страхование принимаются транспортные средства, зарегистрированные органами ГИБДД и прошедшие государственный технический осмотр. Но могут быть приняты и не зарегистрированные транспортные средства, на которые выданы регистрационные знаки «транзит», также приобретенные в торговых организациях РФ или прошедшие таможенное оформление в отношении которых срок постановки на учет, 5 суток, не истек на дату заключения договора.

Конкретный договор страхования может предусматривать ответственность страховщика, как по всем страховым рискам, так и по любой их комбинации. Также дополнительно может включаться страхование гражданской ответственности или личное страхование водителя и пассажиров, на случай дорожно-транспортного происшествия.

Дабы обезопасить себя от компенсации ущерба причиненного в результате криминальной деятельности страхователя, страховые компании ввели ряд ограничений и исключений на выплату страхового возмещения.

Так, убытки не возмещаются, если будет доказано, что:

- — события, их породившие носили умышленный характер;

- — лицо, управлявшее транспортным средством, находилось в состоянии алкогольного или наркотического опьянения;

- — транспортное средство использовалось как орудие или средство преступления;

- — транспортное средство использовалось при наличии неисправностей, игнорировались требования компетентных органов по ликвидации неисправностей или требования органов ГИБДД, и ряд других ограничений.

Страховая сумма устанавливается по соглашению сторон и указывается в договоре. Она не может быть выше, чем страховая стоимость транспортного средства.

Страховая стоимость транспортного средства может определяться на основании отпускной цены аналогичной модели, справки-счета, оценки эксперта страховщика. Если страхователь указал дополнительное оборудование, то страховая стоимость увеличивается на стоимость дополнительного оборудования.

Сумма страховой премии — платы за страхование рассчитывается из величин страховой суммы, срока страхования, базового коэффициента и поправочных коэффициентов, учитывающих конкретные условия страхования и порядок уплаты страховой премии.

В договоре страхования стороны могут устанавливать франшизу — размер не возмещаемой части убытка. Она может быть как условной, так и безусловной.

Условной считается франшиза, при которой страховщик не возмещает убыток, который не превышает сумму франшизы, но возмещает его полностью, если он ее превышает.

При безусловной франшизе — страховщик возмещает убыток за вычетом суммы франшизы.

Договор страхования, как правило, заключается сроком на один год, но может быть заключен и на другой срок по соглашению сторон.

Договор страхования вступает в силу, если в нем не указано иное в момент уплаты страховой премии или первого ее взноса. Страховые компании, стараясь обезопасить себя, устанавливают собственные правила. Например, «РОСНО» устанавливает, что договор вступает в силу после оплаты всей суммы страховой премии, либо в соответствии с датой, указанной в договоре.

Досрочное прекращение действия договора страхования возможно при таких обстоятельствах, как:

- — отпала возможность страхового случая и существование риска прекратилось по обстоятельствам иным, чем страховой случай. Страховщик возвращает часть страховой премии за не истекший срок;

- — страховщик выполнил все свои обязательства по договору страхования в полном объеме;

- — страхователь отказался от договора досрочно. В таком случае он прекращается с даты указанной в письменном уведомлении.

В договорах страхования автотранспорта, которые страховые компании разрабатывают для своих клиентов, нередко закрепляется обязанность последних сообщать страховщику об изменении в обстоятельствах, сообщенных при заключении договора страхования. А страховщик в праве настаивать на изменении условий договора, а, при отказе изменить условия, на его расторжении.

Страхователь может заключать договор в пользу третьих лиц — выгодоприобретателей, но это не освобождает его от обязательств по договору, если его обязанности не выполнены выгодоприобретателем. Страховые компании вправе требовать от выгодоприобретателей выполнения обязанностей по договорам страхования, если они не исполняются страхователями.

Выгодоприобретатель может быть заменен другим, при условии, что тот еще не выполнил никаких обязательств по договору, в противном случае страхователь теряет такое право.

Договор обязательного страхования гражданской ответственности владельцев транспортных средств, в соответствии со ст. 1 Федерального закона от 25 апреля 2002 года № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», это договор страхования, по которому страховщик обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить потерпевшим причиненный вследствие этого события вред их жизни, здоровью или имуществу (осуществить страховую выплату) в пределах определенной договором суммы (страховой суммы). В качестве страховщика по данному договоры выступает юридическое лицо (организация), которое вправе осуществлять обязательное страхование гражданской ответственности владельцев транспортных средств в соответствии с разрешением (лицензией), выданным федеральным органом исполнительной власти по надзору за страховой деятельностью.

В качестве объекта обязательного страхования выступают имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства.

Таким образом, выделяют два вида автострахования: страхование транспортного средства как имущества и страхование гражданской ответственности.

Все, что нужно знать о страховании транспорта

Автомобиль подвержен различным опасностям: он может попасть в аварию, его могут угнать и т.д. Чтобы уберечься от убытков, фирмы страхуют свои транспортные средства. Договоры страхования авто могут быть двух видов: договор страхования имущества (ст. 930 ГК РФ) и договор страхования гражданской ответственности (ст. 931 ГК РФ). В первом случае страховая компания компенсирует ущерб от повреждения или угона автомобиля, а во втором — ущерб, причиненный машиной, которая принадлежит вам, другой фирме или гражданину. В данной статье мы остановимся на особенностях учета и налогообложения двух видов страхования автомобилей.

Что такое ОСАГО?

Обязательным является такой вид страхования, когда предприятие вынуждено осуществлять его из-за того, что его обязывает к этому какой-либо закон (п. 3 ст. 3 Закона РФ от 27.11.1992 г. № 4015–1 «Об организации страхового дела в РФ»).

Федеральный закон от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» обязывает компании, имеющие автотранспорт, страховать риск своей гражданской ответственности. Гражданская ответственность может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Владельцами транспортных средств признаются те фирмы, которые не только владеют автомобилем, но и пользуются автотранспортом по доверенности или арендуют его.

Хотя есть исключение. Организации не придется страховать гражданскую ответственность, если она арендует транспортное средство «с экипажем» (автомобиль содержит его владелец). В этом случае все расходы по страхованию как самого транспортного средства, так и ответственности за причиненный им ущерб несет арендодатель.

Если фирма использует автомобиль своего сотрудника по договору аренды без экипажа или по договору безвозмездного пользования, то владельцем транспортного средства, а следовательно, и страхователем является организация. Если организация выплачивает работнику компенсацию за использование личного автомобиля в служебных целях, то застраховать свою гражданскую ответственность должен сам работник.

Правила «автогражданки»

Застраховать гражданскую ответственность необходимо не позднее чем через пять дней после того, как организация получит право владения автотранспортным средством (п. 2 ст. 4 Закона № 40-ФЗ). В противном случае автомобиль не допустят к техосмотру и не зарегистрируют в ГАИ.

Правила обязательного страхования гражданской ответственности владельцев транспортных средств утверждены постановлением Правительства РФ от 07.05.2003 г. № 263.

Для того чтобы застраховать гражданскую ответственность, нужно заключить договор со страховой компанией, которая имеет соответствующую лицензию. Для этого организация должна представить страховой компании следующие документы или их копии:

- заявление о заключении договора обязательного страхования по форме, которая приведена в Приложении № 1 к Правилам страхования;

- свидетельство о регистрации юридического лица;

- паспорт или свидетельство о регистрации транспортного средства, указанного в заявлении о заключении договора страхования;

- водительские удостоверения лиц, которые допущены к управлению автомобилем, а также документы, подтверждающие право водителя на управление этим транспортным средством.

После того, как договор будет подписан, страховая компания должна вручить владельцу транспортного средства страховой полис по форме, приведенной в Приложении № 2 к Правилам страхования, а также специальный знак государственного образца. Этот знак надо разместить на автомобиле в правом нижнем углу ветрового стекла.

В том случае, если страховой полис или специальный знак будут утеряны, страховая компания обязана выдать дубликат этих документов. Делается это за определенную плату, размер которой определяется расходами на изготовление дубликатов.

Еще страховая компания должна выдать организации два бланка извещения о ДТП. Его нужно заполнить в случае аварии и вручить страховщику в течение 5 дней с момента ДТП.

Договор страхования гражданской ответственности заключается на срок не менее одного года (ст. 10 Закона № 40-ФЗ). Затем его действие будет продлеваться до тех пор, пока страхователь не уведомит страховую компанию о прекращении договора. Причем он должен это сделать не позднее чем за два месяца до того, как истечет срок договора. С другой стороны, договор может быть разорван в том случае, если владелец транспортного средства опоздает с уплатой страховых взносов за следующий год более чем на 30 дней.

Страховая премия

Владельцы транспортных средств, застраховавшие свою гражданскую ответственность, должны уплачивать страховой компании взносы. Это так называемая страховая премия, которая уплачивается разовым или частичными платежами. Ее размер рассчитывается исходя из страховых тарифов, которые установлены постановлением Правительства РФ от 08.12.2005 г. № 739.

Страховыми тарифами будут базовая ставка и коэффициенты. Страховая премия равна их произведению. Величина страховки зависит от категории владельца легкового автомобиля (физическое, юридическое лицо или владельцы такси). Базовые тарифы для них составляют 1 980 руб., 2 375 руб. и 2 965 руб. соответственно.

Кроме того, размер тарифа зависит еще от возраста и стажа водителя, места регистрации автомобиля. Например, в Москве данный коэффициент равен 2.

Марка машины и ее возраст не учитываются, зато учитывается срок договора и период пользования автомобилем.

Размер страховой премии для легковых автомобилей, такси (в том числе маршрутных) сегодня рассчитывается по следующей формуле:

СП = ТБ х КТ х КБМ х КВС х КО х КМ х КС х КП х КН,

где ТБ — базовая ставка страхового тарифа в рублях (см. Таблицу 1).

Коэффициенты страховых тарифов в зависимости:

КТ — от территории преимущественного использования транспортного средства;

КБМ — от наличия или отсутствия страховых выплат при наступлении страховых случаев, произошедших по вине страхователя в период действия предыдущих договоров обязательного страхования. Если договор страхования заключается впервые, то КБМ принимается равным 1;

КВС — от собственника машины (физ. / юр. лицо), возраста и стажа водителя;

КО — от количества лиц, допущенных к управлению транспортным средством;

КМ — от мощности двигателя легкового автомобиля (см. Таблицу 2);

КС — от периода использования транспортного средства;КП — от срока страхования (см. Таблицу 3);

КН — от добросовестности страхователя. Его величина зависит от того, насколько достоверно лицо сообщило сведения, необходимые для заключения договора, или сведения об обстоятельствах дела при ДТП.

Таблица 2

Коэффициенты, применяемые в зависимости от мощности двигателя

Таблица 3

Коэффициенты страховых тарифов в зависимости от срока страхования

Если страховая компания уличит организацию в представлении ей ложных сведений, которые повлекли за собой уплату страховой премии в меньшей сумме, то она применит коэффициент КН в размере 1,5.

Такой же коэффициент будет применяться в том случае, если ДТП было совершено умышленно или обстоятельства аварии были умышленно искажены в целях увеличения страховой выплаты.

Наконец, указанный размер коэффициента КН страховая компания может применить и тогда, когда вред будет причинен при обстоятельствах, явившихся основанием для предъявления регрессивного требования.

Пример 1

Легковой автомобиль принадлежит ООО «Сталкер». Базовая ставка страхового тарифа (ТБ) по нему равна 2 375 руб. Автомобиль приобретен и поставлен на учет в 2006 году.

Территория преимущественного использования — г. Москва (КТ = 2).

Договор обязательного страхования автогражданской ответственности заключается впервые (КБМ = 1).

Возраст водителей, указанных в страховом полисе, — 27 лет, стаж вождения 1,5 года (КВС = 1,15).

К управлению автомобиля допущены два водителя, указанные в договоре обязательного страхования (КО = 1).

Мощность двигателя составляет 119 л. с. (КМ = 1,3).

Период пользования автомобилем — 12 месяцев в году (КС = 1).

Страхователь признан добросовестным, поэтому коэффициент КН не применяется.

СП = 2 375 руб. ? 2 ? 1 ? 1,15 ? 1 ? 1,3 ? 1 = 7 101,25 руб. (в год).

Обратите внимание! Сумма страховой премии не может превышать трехкратного размера базовой ставки страховых тарифов, скорректированных на региональный коэффициент. В приведенном примере максимальная сумма страховой премии не должна превышать 14 250 руб. (2 375 руб. ? 2 ? 3).

В налоговом учете расходы по обязательным видам страхования включаются в состав прочих расходов в пределах страховых тарифов, которые утверждены в соответствии с российским законодательством. Это установлено пунктом 2 статьи 263 Налогового кодекса.

Таким образом, в состав прочих расходов предприятие может включить сумму страховки, рассчитанную для него по установленному тарифу.

Если же тарифы не утверждены, то затраты по обязательному страхованию включаются в состав прочих расходов в том размере, в котором были фактически уплачены.

Обратите внимание: в некоторых случаях налоговые органы придерживаются прямо противоположной позиции. В статье 263 Налогового кодекса нет прямого указания на то, что она применяется не только к расходам на страхование имущества, но и к расходам на обязательное страхование гражданской ответственности владельцев транспортных средств. Это дает основание налоговикам считать, что расходы на автогражданку не уменьшают налогооблагаемую прибыль. Они полагают, что организация может уменьшить свою налогооблагаемую прибыль только на сумму расходов по обязательным видам страхования имущества.

В конце прошлого года (8 ноября 2006 г.) Госдума РФ приняла в третьем чтении поправки к закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств», которые устанавливают порядок применения коэффициента в зависимости от наличия или отсутствия страховых выплат («бонус-малус»). Новый закон вступит в силу через 90 дней после его опубликования.

В действующей редакции «Закона об обязательном страховании гражданской ответственности владельцев транспортных средств» (№ 40-ФЗ) предусмотрено следующее описание коэффициента КБМ:

«2. Коэффициенты, входящие в состав страховых тарифов, устанавливаются в зависимости от: … наличия или отсутствия страховых выплат, произведенных страховщиками при осуществлении обязательного страхования гражданской ответственности владельцев указанного транспортного средства в предшествующие периоды».

«2. Коэффициенты, входящие в состав страховых тарифов, устанавливаются в зависимости от: … наличия или отсутствия страховых выплат, произведенных страховщиками в предшествующие периоды при осуществлении обязательного страхования гражданской ответственности владельцев данного транспортного средства, а в случае обязательного страхования при ограниченном использовании транспортного средства, предусматривающем управление транспортным средством только указанными страхователем водителями, — наличия или отсутствия страховых выплат, произведенных страховщиками в предшествующие периоды при осуществлении обязательного страхования гражданской ответственности каждого из этих водителей».

По словам депутатов, это нововведение поможет устранить несправедливости в применении коэффициента «бонус-малус», а именно когда накопленный бонус терялся при смене транспортного средства страхователем — физическим лицом.

Фактически теперь учет аварийности должен вестись по каждому водителю в отдельности, то есть все ДТП, которые совершил водитель на любой машине, повысят для него стоимость ОСАГО. Например, нарушил ПДД водитель на работе (на «Камазе») и попал в ДТП — теперь и при страховании своего личного автомобиля он заплатит повышающий коэффициент «бонус-малус».

Более того, тариф будет повышен для всех автомобилей, где наш «аварийный» водитель указан в качестве лица, допущенного к управлению. Сегодня среднестатистический российский водитель допущен к управлению тремя автомобилями. Следовательно, в среднем страховая компания, произведя одну выплату по ОСАГО, получит возможность повысить тариф сразу по трем договорам.

В случае принятия указанного законопроекта теряется смысл в Справках о страховании, которые должны выдавать страхователям страховщики при прекращении договора. Ведь водитель может быть одновременно застрахован в нескольких страховых компаниях (вписан в полисы разных машин). Следовательно, чтобы доказать свою положительную страховую историю, нужно принести справки из всех страховых компаний! Эта проблема может быть решена с помощью единой компьютерной базы данных, но сумеют ли страховщики за 90 дней после принятия закона внедрить эту базу данных, а главное — обеспечить доступ к ней всех продающих подразделений и агентов по всей стране?

Сведения об истории страхователя каждого водителя теперь понадобятся не только при переходе из одной страховой компании в другую, но и при продлении договора в той же СК, при внесении изменений в договор, добавлении нового водителя в полис. Все это значительно усложнит данные процедуры, и, соответственно, увеличит сроки оформления документов. Например, если сегодня вписать нового водителя в полис может практически каждый агент, то после изменений в законе это можно будет сделать только после получения запроса из базы данных — скорее всего, сроки внесения изменений в полисы ОСАГО увеличатся до 2 дней.

Порядок получения страхового возмещения

Для получения страхового возмещения по ОСАГО организация должна в течение пяти рабочих дней после ДТП уведомить страховщиков о наступлении страхового случая. Для этого в страховую компанию нужно представить:

- заявление с требованием о страховом возмещении в произвольной форме;

- извещение о ДТП (форма этого документа утверждена приказом МВД РФ от 14 июня 2003 г. № 414);

- справку об участии в ДТП (Приложение № 12 к Методическим рекомендациям по организации деятельности подразделений ГАИ при производстве по делам об административных правонарушениях (письмо МВД РФ от 18 июня 2003 г. № 13/ц–72));

- копию протокола об административном правонарушении (Приложение № 1 или № 2 к Методическим рекомендациям).

- справке об участниках ДТП (Приложение № 31 к Методическим рекомендациям);

- копии постановления по делу об административном правонарушении при наличии события административного правонарушения;

- документах, подтверждающих право собственности организации на поврежденное имущество или право на страховую выплату при повреждении имущества, находящегося в собственности другого лица;

- заключении независимой экспертизы о размере причиненного вреда;

- документах, подтверждающих оплату услуг независимого эксперта, если оплата произведена потерпевшим;

- документах, подтверждающих оказание и оплату услуг по эвакуации поврежденного транспортного средства от места ДТП до места его ремонта или хранения;

- документах, подтверждающих оказание и оплату услуг по хранению поврежденного имущества со дня ДТП до дня проведения страховщиком осмотра или независимой экспертизы.

Если транспортное средство в результате ДТП сильно повреждено и доставить в страховую компанию его невозможно, то осмотр и оценка такого имущества в те же сроки проводятся по месту его нахождения.

Учтите, что страховое возмещение будет выплачено организации только после предоставления полного пакета документов.

В течение 15 дней с момента получения документов, подтверждающих страховой случай, страховая компания должна возместить убытки потерпевшей стороне или направить мотивированный отказ в выплате страхового возмещения.

Размер страхового возмещения

Если ущерб нанесен жизни и здоровью, то потерпевшему должны компенсировать утраченный заработок (доход), который он имел или мог иметь на день причинения ему вреда. Кроме этого, страховая компания должна компенсировать и дополнительно понесенные расходы:

- на лечение;

- дополнительное питание;

- приобретение лекарств;

- протезирование;

- посторонний уход;

- санаторно-курортное лечение;

- приобретение специальных транспортных средств;

- подготовку к другой профессии.

Если ущерб нанесен имуществу, то страховая компания должна компенсировать пострадавшему его реальную стоимость, которая определяется в зависимости от состояния имущества. При полной гибели имущества расходы могут быть возмещены в размере его действительной стоимости на день совершения ДТП. Это относится и к тем случаям, когда стоимость восстановительного ремонта транспортного средства, попавшего в ДТП, равна или превышает его стоимость до аварии.

Если автомобиль поврежден не полностью, то ущерб возмещается в размере восстановительных расходов, то есть тех расходов, которые необходимы для приведения имущества в состояние, в котором оно находилось до наступления страхового случая. К ним относятся:

- материалы и запасные части, необходимые для проведения ремонтных работ;

- расходы на оплату работ по ремонту транспортного средства.

Страховая организация определяет размер расходов с учетом износа частей, узлов, агрегатов и деталей, используемых при восстановительных работах. Расходы на ремонт транспортного средства оплачиваются исходя из средних цен, которые сложились в соответствующем регионе.

Помимо этого страховая компания возместит организации расходы на эвакуацию транспортного средства с места аварии до места ремонта или хранения, а также расходы по его хранению со дня ДТП до дня проведения осмотра страховщиком или до дня проведения независимой экспертизы.

Максимальная страховая сумма по ОСАГО, в пределах которой страховщик возместит страхователю причиненный ущерб, составляет 400 000 руб. (ст. 7 Закона об обязательном страховании). Из этой суммы на возмещение вреда, причиненного:

- жизни или здоровью, приходится при наличии нескольких потерпевших 240 000 руб., одного потерпевшего — не более 160 000 руб.;

- имуществу, при наличии нескольких потерпевших — 160 000 руб., одного потерпевшего — не более 120 000 руб.

Если по результатам ДТП будет заведено уголовное или гражданское дело, то размер выплаты может зависеть от результатов производства по этим делам. Срок страховой выплаты в этом случае продлевается до окончания этого производства и вступления в силу решения суда. Такой же механизм действует и при возбуждении дела об административных правонарушениях. По требованию страхователя страховщик должен выдать расчет, на основании которого был определен размер страховой премии.

Особенности добровольного страхования авто

Страхование, которое фирма осуществляет по своему желанию, является добровольным. Компания может застраховать автомобиль от угона или повреждения. Для этого надо заключить договор страхования имущества со страховой компанией. В договоре должны быть указаны следующие основные моменты:

1. Срок действия договора (как правило, один год).

2. Размер страховых взносов и порядок их уплаты.

3. Страховые случаи (ситуации, в которых страховая компания выплачивает возмещение).

4. Страховая сумма (максимальная сумма, которая может быть выплачена в страховом случае). Она не должна быть больше, чем стоимость застрахованного автотранспортного средства.

Договор страхования начинает действовать в тот день, когда организация заплатит первый взнос (п. 1 ст. 957 ГК РФ). При этом компании выдается страховой полис. Его нужно будет предъявить страховщику в том случае, если с автомобилем что-нибудь случится.

Фирма может застраховать и арендованное транспортное средство, если это не сделал его владелец. Ведь возмещать расходы в случае его порчи придется именно арендатору (ст. 669 ГК РФ).

Учет и налогообложение

Расходы по добровольному страхованию автотранспортных средств, которые используются для извлечения дохода, также учитываются при расчете налоговой базы по налогу на прибыль (подп. 1 п. 1 ст. 263 НК РФ). Причем это в полной мере относится и к арендованным автомобилям.

Условиями договора страхования может быть предусмотрена уплата страхового взноса разовым платежом. Тогда по договорам, которые заключены на срок более одного налогового периода, расходы признаются равномерно в течение срока действия договора.

В бухгалтерском учете затраты на страхование транспортных средств являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99). Отражать в учете затраты на страхование нужно в том отчетном периоде, к которому они относятся, независимо от времени их фактической оплаты. Единовременный платеж за год предприятие отражает на счете 97 «Расходы будущих периодов», а затем ежемесячно списывает 1/12 ее часть на счета учета затрат на производство и реализацию.

Сумма страхового возмещения, полученная организацией при наступлении страхового случая, не облагается НДС.

На сумму страховых взносов можно уменьшить налогооблагаемую прибыль (ст. 263 НК РФ). При этом не важно, какое автотранспортное средство застраховала организация — свое или арендованное. Главное, чтобы оно использовалось в производственной деятельности. Обязательным условием признания таких расходов является фактическая оплата страховой премии.

Порядок налогового учета страховых взносов зависит от того, каким методом организация учитывает доходы и расходы. Если применяется метод начисления, то в налоговом учете, так же, как и в бухгалтерском, страховые взносы нужно включать в расходы в том отчетном периоде, к которому они относятся. Это значит, что при уплате страховой премии разовым платежом расходы на страхование включаются в состав прочих расходов равномерно в течение всего срока действия договора.

Налоговый учет расходов на страхование транспортных средств можно вести, используя данные бухгалтерского учета.

Пример 2

1 ноября 2006 года ООО «Зигзаг» заключило договор страхования легкового автомобиля от угона сроком на один год с единовременной уплатой страховой премии в сумме 18 000 руб. Организация определяет доходы и расходы методом начисления. Ежемесячная сумма, которая включается в состав расходов, как в налоговом, так и в бухгалтерском учете, составит

18 000 руб.: 12 мес. = 1 500 руб.

В бухгалтерском учете ООО «Зигзаг» были сделаны следующие проводки:

Дебет 97 Кредит 76 субсчет «Расчет по имущественному страхованию» — 18 000 руб. — отражена задолженность предприятия по договору страхования;

Дебет 76 субсчет «Расчет по имущественному страхованию» Кредит 51 — 18 000 руб. — отражена задолженность предприятия по договору страхования имущества.

Ежемесячно:

Дебет 26 Кредит 97 — 1 500 руб. — часть расходов по страхованию легкового автомобиля включена в состав общехозяйственных расходов.

В налоговом учете 2006 года в состав прочих расходов нужно включить сумму страховых платежей в размере 3 000 руб. (1 500 руб. ? 2 мес.). А в 2007 году в состав прочих расходов будет включена сумма 15 000 руб. (18 000 руб. — 3 000 руб.).

Организации, использующие для определения доходов и расходов кассовый метод, могут уменьшить свою налогооблагаемую прибыль на всю сумму страховых расходов в том месяце, когда был уплачен взнос (п. 3 ст. 273 НК РФ). В этом случае данные налогового учета не будут совпадать с данными бухгалтерского учета.

Обязательное страхование автогражданской ответственности позволяет переложить на страховую компанию компенсацию ущерба, причиненного третьим лицам. Это значит, что если транспортное средство организации причинит вред жизни, здоровью или имуществу потерпевшему, то возмещать нанесенный ущерб будет страховая компания.

Учтите, что страховая компания не станет возмещать вред, который был причинен в результате действия непреодолимой силы или в результате умысла потерпевшего.

Таким образом, страховое возмещение — это сумма, которая выплачивается в том случае, когда транспортное средство пострадало из-за чрезвычайных обстоятельств. Тот факт, что действительно произошли чрезвычайные события, нужно подтверждать документально.

Бухгалтерский и налоговый учет страховой выплаты

Расходы, которые понесла организация в страховом случае, являются чрезвычайными расходами (п. 13 ПБУ 10/99). Поэтому их нужно учесть на счете 99 субсчет «Чрезвычайные расходы». Страховое возмещение, выплачиваемое организации, считается чрезвычайным доходом. Его нужно учесть на счете 99 субсчет «Чрезвычайные доходы». Размер возмещения зависит от ущерба, причиненного автотранспортному средству.

В налоговом учете возмещение включается в состав внереализационных доходов, увеличивающих налогооблагаемую прибыль (ст. 250 НК РФ). А расходы, возникшие у предприятия из-за страхового случая, включаются в состав внереализационных расходов (подп. 6 п. 2 ст. 265 НК РФ).

Пример 3

ООО «Гром» в сентябре 2006 года застраховало свой автомобиль на случай аварии на сумму 290 000 руб. В декабре этого же года автомобиль сильно пострадал в аварии. Ремонту и восстановлению автомобиль не подлежит. Это подтверждено актом о ДТП, выданном в ГАИ, а также справкой, полученной от независимого оценщика. Предприятие решило автомобиль списать. От страховой компании было получено страховое возмещение.

Первоначальная стоимость автомобиля в бухгалтерском и налоговом учете составляет 400 000 руб. Сумма амортизации, начисленной к моменту аварии, как в бухгалтерском, так и в налоговом учете, — 100 000 руб. За проведение независимой экспертизы ООО «Гром» заплатило 2 000 руб.

В налоговом учете для определения доходов и расходов ООО «Гром» использует метод начисления.

В бухгалтерском учете были сделаны следующие проводки:

Дебет 76 субсчет «Расчеты по имущественному и личному страхованию» Кредит 99 субсчет «Чрезвычайные доходы» — 290 000 руб. — начислено страховое возмещение;

Дебет 51 Кредит 76 субсчет «Расчеты по имущественному и личному страхованию» — 290 000 руб. — перечислено страховое возмещение;

Дебет 01 субсчет «Выбытие основных средств» Кредит 01 субсчет «Основные средства в эксплуатации» — 400 000 руб. — списана первоначальная стоимость автомобиля;

Дебет 02 Кредит 01 субсчет «Выбытие основных средств» — 100 000 руб. — списана сумма амортизации, начисленной на момент аварии;

Дебет 99 субсчет «Чрезвычайные расходы» Кредит 01 субсчет «Выбытие основных средств» — 300 000 руб. (400 000 руб. — 100 000 руб.) — списана остаточная стоимость автомобиля;

Дебет 99 субсчет «Чрезвычайные расходы» Кредит 76 субсчет «Расчеты с прочими кредиторами» — 2 000 руб. — учтена стоимость независимой экспертизы;

Дебет 76 субсчет «Расчеты с прочими кредиторами» Кредит 51 — 2 000 руб. — оплачены услуги эксперта.

В налоговом учете страховое возмещение (290 000 руб.) включается в состав внереализационных доходов. А остаточная стоимость автомобиля и расходы на проведение экспертизы (300 000 руб. + 2 000 руб.) — в состав внереализационных расходов. Следовательно, в декабре 2002 года налогооблагаемая прибыль ООО «Гром» будет уменьшена на 12 000 руб.

Когда застраховано арендованное имущество, учет возмещения зависит от того, в пользу кого заключен договор. Ведь договор страхования можно заключить как в пользу арендатора, так и в пользу арендодателя (ст. 930 ГК РФ).

Если страховка выплачивается арендодателю, то в учете арендатора она не отражается. Если же страховое возмещение получает арендатор, то отражение в бухгалтерском и налоговом учете этой операции точно такое же, как и в случае, когда пострадало собственное имущество.

Источник http://fingramota.by/ru/guide/insurance-and-taxes/what-is-insurance

Источник https://studwood.net/966808/bankovskoe_delo/avtostrahovanie_raznovidnost_imuschestvennogo_strahovaniya

Источник https://www.klerk.ru/buh/articles/68659/