Важный вопрос: можно ли оформить ОСАГО не на владельца авто? Как это делается?

Ситуации, когда страховой полис оформляется не на хозяина автомобиля, бывают разные. Собственником машины может быть одно лицо, а непосредственным пользователем – другое. При этом у хозяина автомобиля даже могут отсутствовать права на управления авто.

В таком случае возникает резонный вопрос: можно ли оформить страховку не на собственника? Как это сделать? Какие могут быть расходы и сроки? И какие необходимо собрать документы? Рассмотрим этот вопрос более подробно.

На кого оформляется: на владельца или водителя?

Часто бывает так, что владелец и водитель автомобиля – это разные лица. Возможна и такая ситуация, когда владелец машины даже не имеет прав на управление транспортным средством. На кого тогда нужно оформлять страховку?

Полис ОСАГО не обязательно оформлять на владельца авто. В самом документе предусмотрено 2 поля для заполнения: владелец автотранспортного средства и страхователь. Это говорит о возможности оформления договора со страховой компанией лицом, не являющемся собственником машины.

Главный нюанс, который необходимо учитывать при оформлении полиса не на хозяина автомобиля – страхователь должен иметь водительские права и быть вписан в страховку. При этом самого хозяина вписывать в страховку в качестве водителя не обязательно.

Кто может провести процедуру, кроме хозяина?

Помимо владельца автомобиля, полис осаго может оформить любое лицо. Это может быть родственник, друг, знакомый. Главное, чтоб страхователь имел права на управление автотранспортным средством.

Можно ли на доверенное лицо?

Оформить полис осаго может не только владелец, но и любой гражданин, имеющий водительское удостоверение. Однако если страховка будет оформляться без присутствия хозяина автомобиля, потребуется доверенность на имя страхователя.

Справка! Доверенность на страховку машины выписывается от имени собственника, при этом нотариально заверять документ не обязательно.

В случае если в страховой полис нужно будет внести правки, например, вписать водителей, которые имеют право управлять данным автомобилем, или наоборот, внести ограничения на управление, хозяин не сможет сделать это без лица, на которого оформлен полис.

Еще один момент, на который следует обратить внимание: если произойдет дтп, деньги от страховой компании получит именно владелец авто, а не лицо, на которого оформлена страховка. Если же владелец машины не хочет, чтобы выплаты от страховой компании производились на его имя, он должен написать доверенность. Данный документ дает право на:

- Управление ТС.

- Продажу автомобиля.

- Действия по снятию и постановке на учет.

- Получения выплат от страховой компании при дтп.

Если для оформления полиса доверенность не обязательно заверять у нотариуса, то для того, чтобы передать полномочия распоряжаться выплатами от страховой, необходим нотариально заверенный документ.

Необходимая документация

Для того чтобы оформить страховку не на собственника автомобиля, необходимо заранее подготовить следующий пакет документов:

- Удостоверение личности страхователя и копия паспорта хозяина машины.

- Старый полис страхования.

- Права на вождение автомобиля тех лиц, которые будут вписаны в страховку.

- Документы на автомобиль.

- Заявление на страхование ТС.

Если полис ОСАГО будет оформляться в отсутствии владельца авто, то нужно будет предоставить доверенность от хозяина машины (подойдет даже рукописный вариант).

Внимание! Главное условие для успешного завершения процесса страхования автомобиля – предоставление достоверных сведений. После того, как документы переданы страховой компании, они проходят проверку через специальную базу данных. Если сведения неактуальны, в страховании автомобиля будет отказано.

Подробная пошаговая инструкция, как происходит процедура, если вы не владелец авто

Для того чтобы застраховать машину, не являясь ее собственником, нужно придерживаться следующего алгоритма действий:

- Необходимо определиться, в какой компании будет заключаться договор.

- Если страховка будет оформляться без хозяина авто, то первое, что нужно сделать – это попросить написать доверенность на имя страхователя.

- Далее запросить у хозяина копии документов на машину и его паспорта.

- Приготовить свое удостоверение личности и права всех водителей, которые будут вписаны в полис.

- Представить документы страховой компании и произвести оплату.

Если договор будет заключаться в присутствии собственника, тогда доверенность предоставлять не нужно.

Полис осаго можно оформить и не выходя из дома. Для этого нужно будет зарегистрироваться на сайте страховой и заполнить все необходимые поля. Данный документ также можно оформить не на хозяина автомобиля.

Как оформляется, если хозяин скончался?

После смерти владельца авто, ТС остается без хозяина. Новые собственники вступят в законные права наследования только по прошествии полугода, и оформлять страховку можно будет только с их разрешения.

Если хозяин машины или страхователь скончались, то договор автогражданки аннулируется и считается недействительным.

По закону в случае смерти собственника, необходимо сообщить об этом в ГАИ, однако, если этого не делать, то на свой страх и риск можно ездить на автомобиле по старой страховке. Но нужно учесть, что этот вариант не совсем законный, и в случае вскрытия факта смерти хозяина, на водителя будет наложен штраф, а машину могут забрать на штрафстоянку. При этом увезти ее можно будет только после вступления в права, ведь сотрудники стоянки не имеют права выдать авто, которое фактически не имеет собственника.

То есть, единственный законный способ оформить полис осаго после смерти хозяина – дождаться, пока наследники вступят в свои права и оформлять договор страхования только при их согласии. А предоставление недостоверных сведений и скрытие факта смерти владельца будет считаться нарушением закона.

Сроки и расходы

Оплата страхового вознаграждения будет зависеть от нескольких факторов:

- Срока эксплуатации ТС.

- Количества допущенных к управлению лиц.

- Срока действия договора.

- Водительского стажа страхователя и других водителей, имеющих право управления данным ТС.

Обычно договор со страховой компанией заключается на срок 1 год. Но бывают такие ситуации, когда машина используется непостоянно, в таком случае страховку можно оформить на меньший период времени. Минимальный срок, на который может быть оформлен полис – 3 месяца. Цена такого полиса будет рассчитываться по специальной таблице с коэффициентами, где за единицу взята сумма страхового вознаграждения за год.

Предлагаем вам ознакомиться и с другими статьями об оформлении ОСАГО. Читайте о том, как отказаться от страхования жизни и других дополнительных услуг, что такое временная страховка и ОСАГО без ограничений, как получить полис при временной регистрации или в другом регионе, можно ли переоформить полис на нового владельца или другой автомобиль, а также как сделать страховку на такси и мотоцикл.

В заключении нужно сказать, что оформить полис осаго не на собственника достаточно просто. Из дополнительных документов может понадобиться только доверенность, которую владелец может написать от руки. Можно оформить и бе нее, если собственник приедет оформлять документы вместе со страхователем.

Как устроено ОСАГО

Я считаю, что лучший оберег для машины — полис ОСАГО.

Он не уберегает от ДТП, но экономит деньги. Теперь я точно знаю, что ущерб до 400 тысяч рублей из своего кармана оплачивать мне не придется.

Я расскажу, что такое ОСАГО и как оно позволяет сэкономить деньги, если вдруг вы окажетесь виновником ДТП. А еще поясню, как можно экономить на покупке полиса и не стать жертвой мошенников.

Что такое ОСАГО

ОСАГО — это обязательное страхование автогражданской ответственности, а по сути — страховой полис. Если случится ДТП, такой полис покроет нанесенный машинам ущерб и виновному не придется возмещать его из своего кармана. А пострадавшему не придется требовать с виновного средства на ремонт машины лично. Все это сделают за них страховые компании.

Стоимость полиса зависит от стажа вождения, мощности машины и региона, в котором зарегистрирован ее владелец. Например, в Москве владелец Лады Калины 2013 года выпуска заплатит около 4 тысяч рублей, а в Республике Тыва за такой же полис — 2 тысячи рублей.

Обязательно ли оформлять ОСАГО

Выбора, оформлять полис или не оформлять, в России не существует: эксплуатировать автомобили без действующего полиса ОСАГО запрещено. Полис обязательно должен быть у любого человека, кто управляет автомобилем.

Ответственность за вождение без ОСАГО. Наказание за вождение без полиса зависит от обстоятельств нарушения. Например, если договор страхования не заключали вообще или его действие закончилось и не продлили — выпишут штраф 800 Р . А если полис оформили только на одного водителя, а машиной управляет не он, — оштрафуют на 500 Р .

Если водитель не пользуется машиной, а просто держит ее в гараже или на стоянке, оформлять полис необязательно. Еще можно не страховать выставочные экземпляры автомобилей и музейные экспонаты. То есть к ответственности привлекут, только если ездить на машине и не страховать ее.

Но штраф — это не худшее, что может ожидать водителя. Если он окажется виновным в ДТП, ему придется и штраф оплатить, и ущерб возместить из собственного кармана. Если откажется — пострадавший может взыскать ущерб через суд. И судебная практика в данном случае будет на его стороне. Пример из суда: с виновника ДТП взыскали не только стоимость ремонта, но и деньги за утрату товарной стоимости автомобиля, расходы за экспертизу и на представителя. В судебных решениях удалены сведения о взысканной сумме, но она явно выше, чем стоимость полиса.

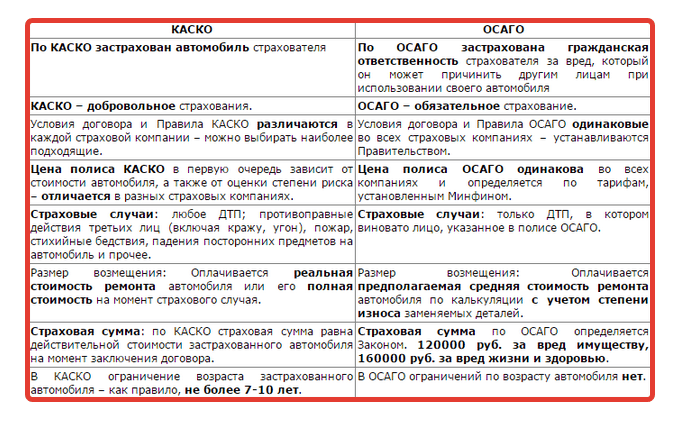

Нужен ли ОСАГО, если есть каско. Полис ОСАГО нужен всегда. А вот страхование по каско — дело добровольное. Между собой они никак не связаны. Полис каско может застраховать все риски, за исключением одного — гражданской ответственности. А гражданская ответственность возникает за нарушение обязанностей, которые предусмотрены гражданским правом — например, за нарушение правил дорожного движения. Если такое нарушение приведет к ущербу — его можно компенсировать по полису ОСАГО.

Чем отличается ОСАГО от каско. Полис ОСАГО не страхует ни вас самого, ни ваш автомобиль. Он работает только в том случае, если вы виноваты в ДТП и пострадали другие люди или их имущество. В этом случае вам платить за ущерб из собственного кармана не придется — его возместит страховщик.

Правила страхования ОСАГО

Полис ОСАГО страхования подразумевает обязанность владельца автомобиля или другого транспортного средства отвечать за возможное нанесение убытков или ущерба лицам, пострадавшим в ДТП или аварии.

Если в ДТП пострадает имущество, здоровье водителя или пассажира, платить будет не виновник случившегося, а компания-страховщик – таковы условия ОСАГО.

Законодательством определены правила автострахования, на основании которых пострадавшее лицо имеет возможность получить оплату от компании за нанесенный ущерб — например, при ДТП.

Объект ОСАГО — это имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим в случае причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации. Если виновник ДТП не имеет действующего полиса, согласно правилам, возмещать ущерб ему придется из своего кармана.

Правилами обязательного страхования определяются:

- срок оформления договора,

- государственные тарифы,

- коэффициенты и ставки, применяемые для страхования автомобиля, условия их расчета,

- возможные риски,

- порядок действий — оформление протокола, вызов спецслужб, обращение в компанию, возмещение ущерба,

- страхование, применяемое при использовании автомобиля на территории других стран,

- работа организаций, осуществляющих страхование.

Условия страхования ОСАГО

Полис, выданный при оформлении, является документом, гарантирующим, что в случае ДТП пострадавшему компенсируют ущерб.

Размер суммы выплаты составляет:

- до 500 000 рублей за причинение вреда жизни и здоровью — каждому потерпевшему,

- до 400 000 рублей за поврежденное имущество — каждому пострадавшему.

Срок, на который заключается договор о страховании, в большинстве случаев составляет 12 месяцев. Но он может изменяться с учетом ситуации. Например, если автомобиль зарегистрирован в другой стране и им временно пользуются на территории России, оформляется транзитный полис на срок от 5 дней.

Правила страхования также определяют: если автовладелец планирует пользоваться транспортом не целый год, то ему необходимо указать период использования — и оформить полис по сниженному тарифу — не менее, чем на 6 месяцев.

Также на время транзита авто к месту постоянной регистрации владельца необходимо воспользоваться специальным полисом — сроком на 20 дней.

Согласно правилам обязательного страхования, есть два варианта оформления полиса:

- с ограничением количества лиц, допущенных к управлению авто,

- без ограничения.

В первом случае управлять автомобилем (разумеется, при наличии водительского удостоверения), имеют право только занесенные в полис граждане. Во втором случае транспортным средством может управлять любой человек с водительским удостоверением. Данный вид страхования часто используют компании, предоставляющие автомобили в аренду или таксопарки.

Возникновение страхового случая

Если таковой случается, страховая компания берет на себя возмещение ущерба, причиненного автовладельцем пострадавшему — в соответствии с оценкой причиненного ущерба. Сумма выплаты лимитирована — она указывается в договоре.

Компания, выдавшая полис, тщательно разбирается в каждом, предусмотренном договором, страховом случае. По закону они имеют право и отказать в возмещении — например, если потерпевший признает себя виновным в ДТП. Или если сумма возмещения причиненного ущерба несоразмерно завышена.

Правило расчета премии и порядок выплаты

Премия по ОСАГО — обязанность выплаты оговоренной в договоре суммы (оплата за страховку, внесенная страхователем). Ее можно внести единовременно, либо двумя частями, оформляя полис на полгода, каждый раз продлевая договор. В этом случае итоговая сумма получится на порядок выше.

Согласно Закону об ОСАГО, тарификация страхования состоит из двух факторов, влияющих на итоговую сумму взноса — базовых ставок и коэффициентов. В соответствии с правилами, базовые ставки рассчитываются с учетом технических характеристик транспорта, цели его использования и особенностей конструкции.

- территории, на которой используется транспортное средство — она определяется по месту постоянной регистрации автовладельца,

- историю владельца автотранспортного средства — учитываются произведенные ранее выплаты по тому или иному случаю,

- возраст и водительский стаж — тех, кого вносят в полис,

- особенности эксплуатации автомобиля в разные сезоны.

Дополнительные коэффициенты имеют место, если:

- владелец авто предоставил недостоверную информацию о ДТП, что повлияло на размер выплаты,

- автовладелец осознанно способствовал возникновению ДТП — чтобы получить возмещение ущерба,

- к автовладельцу можно предъявить регрессивное требование — запрос о компенсации затрат после выплаты материального возмещения потерпевшему.

Ситуации, когда можно предъявить требования регресса:

- доказано намеренное совершения ДТП виновником,

- виновник произошедшего дорожно-транспортного происшествия или аварии управлял авто в состоянии опьянения — алкогольного или наркотического,

- на момент аварии виновный не имел права управлять авто,

- устроивший ДТП скрылся с места аварии,

- в момент совершения ДТП срок действия договора завершился,

- виновник аварии не известил компанию о произошедшем,

- при заключении договора автовладелец умышленно скрыл какую-то информацию.

К слову, если компания на доказательства случая регресса затратила определенные усилия и средства, то по правилам это также может быть внесено в сумму обратных требований.

Срок действия договора ОСАГО

Максимальный срок действия договора по ОСАГО фиксирован — один год, но может быть и меньше. Например, при:

- транспортировке автомобиля к месту постоянной регистрации владельца,

- использование авто, зарегистрированного вне территории РФ,

- непостоянной и/или сезонной эксплуатации машины.

При транзите автомобиля от места приобретения к месту постоянной регистрации, автовладелец обязан оформить временный полис сроком до 20 дней – таковы правила. Владелец имеет право оформить соответствующий документ и при покупке – но только при условии, что компания имеет право работать на территории его региона.

В случае, если в Россию нужно транспортировать авто, зарегистрированное в другой стране (например, при туристической поездке на автомобиле), владелец обязан заключить соответствующий договор ОСАГО. По правилам и в соответствии с законодательством, соглашение заключается на срок от 5 дней. Если время пребывания на территории Российской Федерации увеличивается, можно продлить договор.

Следует учитывать, что годовое оформление полиса дешевле, чем по месяцам. Стоимость такого полиса остается неизменной на протяжении всего срока действия договора. При оформлении полиса по месяцам сумма может индексироваться. Если тарифы вырастут, при следующем продлении оплата увеличится.

Порядок продления и досрочного погашения – правила ОСАГО

При истечении срока автовладелец имеет право продлить договор на сходных условиях — при пересчете тарифа и изменении данных, обусловленных коэффициентами начисления. При необходимости автовладелец может отказаться от продления договора и воспользоваться услугами другой компании.

Досрочное прекращение действия полиса возможно по ряду причин. В зависимости от ситуации, компания может возместить средства за неиспользованные месяцы договора.

- смерть автовладельца или лица, вписанного в полис,

- ликвидация компании,

- утрата (гибель) транспортного средства,

- отзыв лицензии компании,

- смена владельца авто,

- другие случаи, предусмотренные законодательством РФ.

Нововведения ОСАГО в 2022 году

В 2022 году условия ОСАГО несколько изменились — нововведения касаются тарифной политики и начисления коэффициентов, а также прохождения техосмотра.

Как рассчитываются коэффициенты? Правила по ОСАГО определяют, что базовые тарифы и методику расчета устанавливает Центробанк. Эта финансовая организация определяет максимум и минимум выплат по тому или иному случаю.

В 2022 году тарифный коридор (границы минимального и максимального значения базовой ставки) расширился на 10%.

С апреля 2019 года начал действовать КБМ (коэффициент бонус-малус). Данный коэффициент учитывает нарушения автовладельца и возникновение соответствующих ситуаций по его вине.

Данный коэффициент ОСАГО считают следующим образом. Берутся за основу данные прошлых лет.

Если водитель виновен виновен в трех и более ДТП в течение одного года, то с апреля 2022 года тариф будет умножаться на 3,92. Зато КБМ за десять лет езды без ДТП снизится до 0,46.

Новичок, у которого нет истории КБМ, теперь будет получать первый коэффициент 1,17 вместо 1.

То есть, если вы аккуратный и дисциплинированный водитель и по вашей вине никогда не случалось аварии, вы сэкономите на полисе еще больше, чем раньше. Все справедливо.

С 2022 года водители могут оформлять полис ОСАГО без необходимости прохождения техосмотра.

А вот новые тарифы и условия ОСАГО, вступившие в силу в 2022 году

| Минимальный тариф | Максимальный тариф | |

| Мотоциклы и мопеды | 438 рублей | 2 013 рублей |

| Легковые авто для юрлиц | 1 152 рублей | 4 541 рублей |

| Легковые авто для физ лиц и ИП | 2 224 рублей | 5 980 рублей |

| Легковые авто – такси | 2 014 рублей | 12 505 рублей |

| Грузовики (до 16 т) | 1 572 рублей | 7 884 рублей |

| Автобусы (до 16 мест) | 1 494 рублей | 5 415 рублей |

| Автобусы (более 16 мест) | 1 867 рублей | 6 767 рублей |

К слову, компании по-прежнему сохранили за собой право назначать базовую ставку самостоятельно — в пределах определенных законом границ.

Максимальное повышение цен распространяется на водителей, использующих транспортное средство в качестве такси.

Кроме того, в 2022 году увеличился тарифный план ОСАГО для полиса, оформленного без ограничений. В случае допуска к вождению автомобиля неограниченному числу лиц, компания испытывает повышенные риски возникновения предусмотренной договором ситуации. Теперь ограничивающий коэффициент для физических лиц равен 2,32.

С 2019 года на стоимость полиса ОСАГО влияет возраст и водительский стаж автовладельца: чем старше и опытнее водитель, тем дешевле будет для него полис.

И еще один момент. Стоимость полиса ОСАГО также зависит от региона и мощности двигателя авто. Чем больше лошадиных сил, тем полис дороже.

Дополнительно на стоимость ОСАГО влияет, насколько часто используется автомобиль. Бывает, автовладелец вспоминает, что у него есть машина, только летом — если его работа предполагает долгие отлучки (вахтовый метод или длительные командировки). В таких случаях автовладелец обязан уведомлять о сроках эксплуатации своего автомобиля, указав время использования.

Договор в таком случаев составят с учетом этих временных рамок. Минимальный срок использования полиса ОСАГО — 6 месяцев.

На частоту использования транспорта напрямую влияют и особенности климата того или иного региона. Например, коэффициент для москвичей – 1,8. В столице автомобилем пользуются часто. Для жителей Омска – 1,48. Для жителей Чукотки – 0,76.

Чтобы узнать ваш коэффициент, обратите внимание на строку «Расчет размера страховой премии» в полисе.

К каким изменениям ОСАГО готовятся

Для того чтобы обеспечить безопасность на дорогах, а также максимально приблизиться к передовым европейским стандартам, в настоящее время на рассмотрении находятся несколько законопроектов об улучшении работы данной системы. А именно:

- переход на электронное страхование,

- фиксация нарушений устройствами видеонаблюдения,

- повышение штрафов за отсутствие полиса.

Переход на электронный полис

Для российских компаний стало доступно использование СМЭВ (системы межведомственного электронного взаимодействия) — в связи с этим упростилось использование е-ПТС.

Преимущества электронного паспорта — возможность хранить больше информации. В е-ПТС содержится полные данные о всех владельцах конкретного автомобиля, сведения о дорожно-транспортных происшествиях, проведенном техобслуживании, о сроках и полисах КАСКО и ОСАГО, прописаны правила их использования.

Обязательное страхование — как контролировать

В ряде регионов РФ установлены специальные фиксирующие приборы (на основе видеокамер), которые анализируют информацию и выявляют автомобили, чьи владельцы решили сэкономить.

Повышение штрафов за отсутствие полиса

- при наличии полиса страхование выполнено с нарушениями — 500 рублей,

- отсутствие полиса — 800 рублей;

- езда с поддельным полисом — до 80 тыс. рублей.

При каждом повторном правонарушении штрафные санкции будут увеличиваться.

Источник https://uravto.com/strahovanie/osago/oformlenie/ne-na-sobstvennika.html

Источник https://journal.tinkoff.ru/guide/polis-osago/

Источник https://www.vbr.ru/strahovanie/help/osago/pravila-strahovaniya-osago/